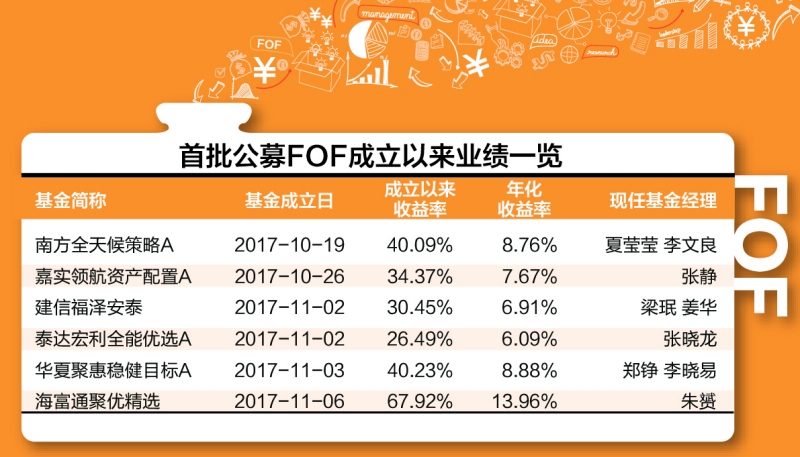

2017年10月19日第一只公募基金中基金(FOF)成立至今已满4周年。4年间,首批公募FOF经历了业绩和规模的双重考验。截至目前,首批6只公募FOF成立以来平均收益率达到36.91%,最高回报接近68%。

首批公募FOF最高回报近68%

Wind数据显示,截至10月22日,首批6只公募FOF平均收益率达到36.91%,年化回报皆超6%,平均年化回报达到8.13%,业绩最好的海富通聚优精选回报达67.92%,年化收益率达13.96%。此外,成立超过3年的FOF产品均取得正收益,平均收益率达到43.83%。

“从公募FOF运作以来业绩来看,权益配置方向的产品业绩明显跑赢同期沪指,体现出专业投资的优势。长期来看,FOF基金更能适应不同市场环境,获得更稳健优异的业绩。”海富通基金FOF投资部总监朱赟认为,随着此类产品的业绩优势得到市场验证,FOF的中长期发展值得期待。

嘉实基金领航资产配置混合(FOF)基金经理张静表示,在同类基金中,如股票型FOF的波动会比普通股票类基金要小,核心原因是此类产品有风险的二次分散,相应地,股票型FOF也很难在单年度尤其是在市场极端分化的情况下业绩特别突出。

上海证券基金评价研究中心提供的数据显示,首批公募FOF在大部分时间的资产配置效益贡献了正向的超额收益,今年上半年通过主动资产配置获取收益平均贡献率约在25%左右。

南方基金FOF投资部负责人李文良强调,权益类资产的研究是公募FOF获取更高风险收益比的关键,也是研究的重中之重。公募FOF通过两个维度从权益资产获取超额收益,一是权益仓位的配置,二是精选主动权益基金经理。

张静表示,在资产配置方向上,每一只FOF产品都有清晰的定位,这个定位就取决于风险资产,也就是以股票为代表的风险资产所占的比重。基于宏观基本面、估值体系、行为金融、政策面等多个维度全方位的体系去做资产配置决策,可以有效控制风险。

首批公募FOF规模萎缩超八成

首批公募FOF运作稳健,长期收益不错,但6只产品规模悉数下滑,部分基金还沦为迷你基金。

Wind数据显示,截至今年半年报,6只公募FOF总规模为29.19亿元,比成立时合计166.36亿元萎缩超八成。其中,第一只公募FOF——南方全天候策略总募集规模超33亿元,成立以来回报率达40%,截至目前规模仅为19.96亿元,缩水近四成。此外,海富通、华夏旗下的产品规模不足3亿元,建信、嘉实旗下的产品规模不足2亿元,泰达宏利全能优选不足5000万元。

上海证券基金分析师李柯柯认为,首批公募FOF规模萎缩有多重因素,一是投资环境,运作初期就遇市场下跌,受短期业绩影响,投资者大量赎回;二是在“赎旧买新”盛行的环境下,缺乏持续营销的公募FOF较难实现规模的飞跃。近年来,尽管FOF整体呈现份额净流出状态,但这一趋势正在逐渐减弱。

华夏基金资产配置部总监郑铮表示,虽然FOF产品具有交易成本低、回撤小、产品多元等特点,但是,对于公募基金来说,如何把发掘优秀基金经理的能力和做资产配置的投研能力整合到FOF投资中是一个挑战。同时,客户对于FOF产品的认识也有一个逐步深入的过程,因此FOF产品布局时的规模都有限。

公募FOF总规模超1800亿元

今年以来市场震荡加剧,一些投资者追逐明星基金和热门行业基金遭遇亏损,而公募FOF正迎来“第二个春天”。

数据显示,今年以来,FOF产品平均收益率为2.87%,最大涨幅为12.68%,最大跌幅为2.52%,超过92%的基金获得正收益,胜率远超同期偏股主动基金。同时,投资者配置意愿愈发强烈,不少FOF产品募集规模“爆棚”,尤其是兴全优选平衡FOF,认购金额超过180亿元,超过规模上限,不得不实施比例配售。

截至目前,全市场共有59家基金公司发行了204只FOF产品,规模合计1872.50亿元,相较2020年底910.5亿元的规模直接翻番,目前规模最大的FOF产品为152.87亿元的交银安享稳健养老一年。

基金公司方面,FOF管理规模超过百亿的公司有6家,分别是交银施罗德275.32亿元、兴证全球269.64亿元、民生加银224.43亿元、汇添富145.32亿元、南方108.14亿元、浦银安盛101.18亿元。

谈及FOF未来值得关注的创新方向,郑铮认为,特定策略的FOF应该是未来创新的方向。此外,根据业务的发展,适时调整普通FOF和养老FOF投资指引,进一步放宽FOF在衍生品领域的运用,有利于构建出更多控制回撤,减少波动的特定FOF策略。在可投资基金范围上,建议进一步放宽约束,允许FOF投资于一些特定策略的产品。

朱赟表示,希望未来国家加大对个人养老税收优惠政策的支持,并通过养老FOF助力第三支柱的建设。(中国基金报记者 曹雯璟)