从2007年10月16日上证指数攀上6124点的“珠穆朗玛峰”至今,14年过去了。2021年10月15日,上证指数收盘于3572.73点的“山腰”处。不过,在这14年间,不少基金净值震荡中上升,创出历史新高。

据中国基金报记者统计,绝大多数主动偏股基金超越了2007年的高点,其中,105只主动权益基金实现100%以上的收益,更有3只产品收益超400%,最高达到421.54%。经过漫长的牛熊更迭洗礼,主动权益基金创造了可观的长期绝对回报,印证了深度研究创造投资价值的理念,体现了公募基金的价值。

权益基金整体大幅跑赢指数

2007年10月16日上证指数最高上攻至6124.04点,成为历史第一高点。到2021年10月15日,正好是14年时间,其间上证指数下跌41.36%,而深证成指、沪深300分别下跌25.53%、17.08%。不过,作为成长股代表的中证500涨幅为34.58%。近两年,消费、医药、科技领域牛股频出,在结构性行情中权益类基金整体表现不俗。

Wind数据显示,截至10月15日,剔除运作不满14年的基金,将权益基金分为普通股票基金、偏股混合基金、主动权益类、权益类基金(含主动和被动)这四类来看,自2007年10月16日以来表现不俗,分别有125.89%、123.05%、117.12%、110.85%的收益。

若仅算主动权益基金,所有基金均跑赢了上证指数,显示出公募基金整体投资优势,其中,105只基金业绩超100%,与此同时,也有12只主动权益基金仍是亏损状态,表现最差的亏损超20%,首尾业绩差超过440个百分点。

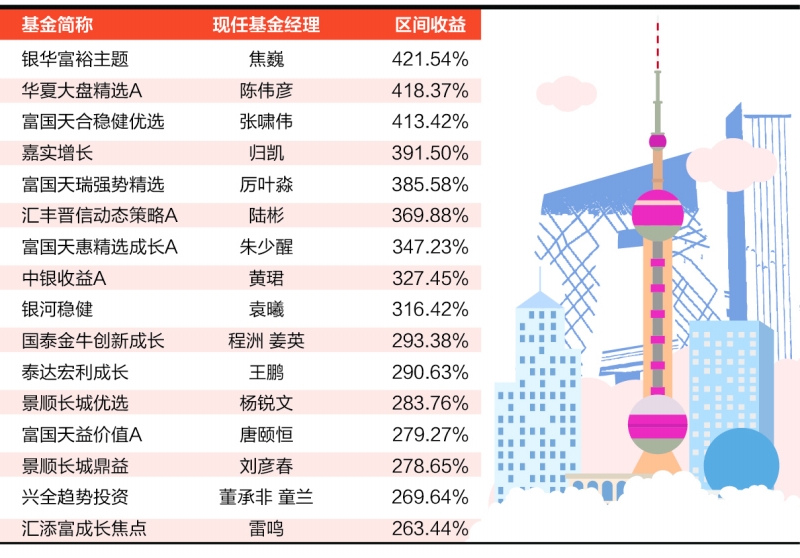

3只主动权益基金收益超400%

在105只业绩超100%的主动权益基金中,有3只基金收益率超400%,分别为银华富裕主题、华夏大盘精选A、富国天合稳健优选。

其中,成立于2006年11月16日的银华富裕主题收益率达到421.54%。该基金自成立至2013年11月4日由王华管理,他在任职期间获得117.2%的收益,奠定了业绩领先的基础。此后的基金经理为周可彦,任职回报也达到96.43%。目前的基金经理为焦巍,他从2018年底开始管理该基金,抓住了2018年底以来的市场机遇,任职总回报高达217.19%。

紧随其后的是华夏大盘精选,回报达418.37%。曾经的“基金一哥”王亚伟管理华夏大盘精选的时间为2005年末至2012年5月,在7年多时间里创造了11.99倍的任职总回报,年化回报高达49.77%。管理过华夏大盘精选基金的基金经理有9位,包括王亚伟、孙彬、阳琨、陈伟彦等。

位居第三的富国天合稳健优选成立于2006年11月,收益率为413.42%。周蔚文最早管理该基金,一直到2011年1月12日离任,任职回报140.94%,年化回报23.51%。目前管理该基金的是张啸伟,自2015年11月19日至今任职总回报为143.42%。

除了上述收益率超过400%的主动权益基金,嘉实增长、富国天瑞强势精选、汇丰晋信动态策略A、富国天惠精选成长A、中银收益A、银河稳健等5只混合型基金收益率也超过300%。

其中,成立于2003年7月9日的嘉实增长收益率高达391.5%,逼近400%。这只基金曾长期由明星基金经理邵健管理,从2004年4月6日至2015年7月8日,他创造了768.11%的收益。富国天惠精选成长也获得了347.23%的收益,该基金最大特色是自成立以来就由朱少醒管理,他自2005年11月16日起管理该基金,任职回报达2015.25%,年化回报21.12%。中银收益自2006年10月11日成立以来陈军就开始管理,直到2020年2月24日,任职期间总回报高达555.08%。

从基金公司来看,上述105只基金花落44家公司,其中,华夏基金有8只,富国和泰达宏利基金均有6只,此外,华宝基金、景顺长城、国泰、嘉实、大成、广发、国海富兰克林、国联安、华安、交银施罗德、鹏华、兴证全球、银河、中银等基金公司旗下有3只及以上基金业绩翻倍,这些基本是大中型基金公司。

公募基金话语权提升

自2007年10月16日以来,A股市场发生了剧烈变化,出现了多次牛熊转换。值得一提的是,近三年来公募基金市场话语权逐渐增加,重视公司内生价值、价值投资逐渐成为主流,消费、医药、科技等领域表现较好。

从申万一级行业来看,自6124点以来,28个行业中有15个上涨,其中,食品饮料行业暴涨396.37%,医药生物、家用电器、休闲服务涨幅均超过200%,分别为286.41%、278.04%、207.15%。这也解释了为什么基金获得较好收益,同时也是基金业绩分化较大的原因。

实际上,不仅是行业分化较大,个股分化更为明显,一批价值股、白马股脱颖而出,不少基金正是优质企业价值的挖掘者。

创金合信新能源汽车、创金合信气候变化责任基金经理曹春林表示,从2007年以来A股市场最大的变化是市场结构的变化,而不是市场风格的变化。“14年来A股市场的结构变化完整地反映了我国经济结构的变迁。当年的核心资产现在不再是核心资产,主要原因是我国经济结构发生了巨大的变化。当前我国固定资产投资增速放缓,预计未来更具有发展潜力的行业主要集中在消费、医药、新能源、科技等新型产业方面,A股市场的主线逻辑发生了变化。”

嘉实基金董事总经理、嘉实美国成长基金经理张自力表示,市场变化使他对投资的理解发生了深刻的改变,第一就是不同市场、不同资产类别间的底层关联性很强,有时看似无关的东西其实处于一个系统中,在投资中一定要建立底层的关联性思维,尤其是对底层关联风险的认知;第二就是投资中对基本面的判断,需要从有形资产走到无形资产,从报表数据拓展至企业的方方面面。

融通领先成长基金经理何龙也表示,目前市场更加看重企业增长的内涵,也就是内生价值。只要世界经济没有出现因为技术进步导致的新一轮需求周期,存量经济的大背景就不会改变,龙头溢价的趋势就会保持,只是中间可能有波折,当然也要关注在共同富裕的大背景下一些极端垄断行业龙头的政策风险。

长城基金首席经济学家向威达也表示, 14年来市场变化很大:第一,经过14年的探索与革新,资本市场的制度建设更加完备;第二,中国资本市场的宏观经济环境已经发生了深刻的改变;第三,机构投资者大规模扩张;第四,资本市场的国际化程度进一步加深;第五,市场创新不断。(中国基金报记者 方丽)