自2020年下半年开始的全球“芯塞”问题愈演愈烈,诸多芯片公司纷纷扩张,于是IPO行列中多了很多芯片相关的企业。2020年12月1日,主要生产通信核心芯片的创耀(苏州)通信科技股份有限公司(以下简称“创耀科技”)首次披露了自己的招股说明书,申报在上交所科创板上市。

招股书披露,创耀科技拟发行2000万股,占发行后总股本的25%。预计募集资金3.35亿元,主要用于电力物联网芯片的研发及系统应用项目、接入SV传输芯片、转发芯片的研发及系统应用项目以及研发中心建设项目。

不过《红周刊》记者发现,近年来创耀科技研发费用率下滑,专利成果产出偏少。此外,其借款两千余万元给一家疑似“空壳”公司,且通过该公司进行转贷,其财务不合规的表现一方面反映出内控存在不少问题,另一方面也令人怀疑其中是否存在“利益输送”。

研发费用“缩水”,研发成果偏少

招股书披露,创耀科技是一家专业的集成电路设计企业,主要专注于通信核心芯片的研发、设计和销售业务,并提供应用解决方案与技术支持服务。

值得注意的是,创耀科技所采用的是Fabless模式,所谓Fabless是Fabrication(制造)和less(少、没有)的组合,用来指代未拥有芯片制造工厂的集成电路设计公司,也指没有制造业务、只专注于设计的一种半导体行业运作模式。依托于Fabless模式,耀创科技不直接从事晶圆制造和封装测试工作,相关环节主要委托专业的晶圆厂商和封测厂商完成。

相对于从设计到生产制造都包揽的IDM(Integrated Design and Manufacturer)模式来说,创耀科技专注于设计的模式拥有资产较轻、初始投资规模小、创业难度相对较小、企业运行费用较低、转型相对灵活等特点。因此研发与创新对于创耀科技来说就变得尤为重要。

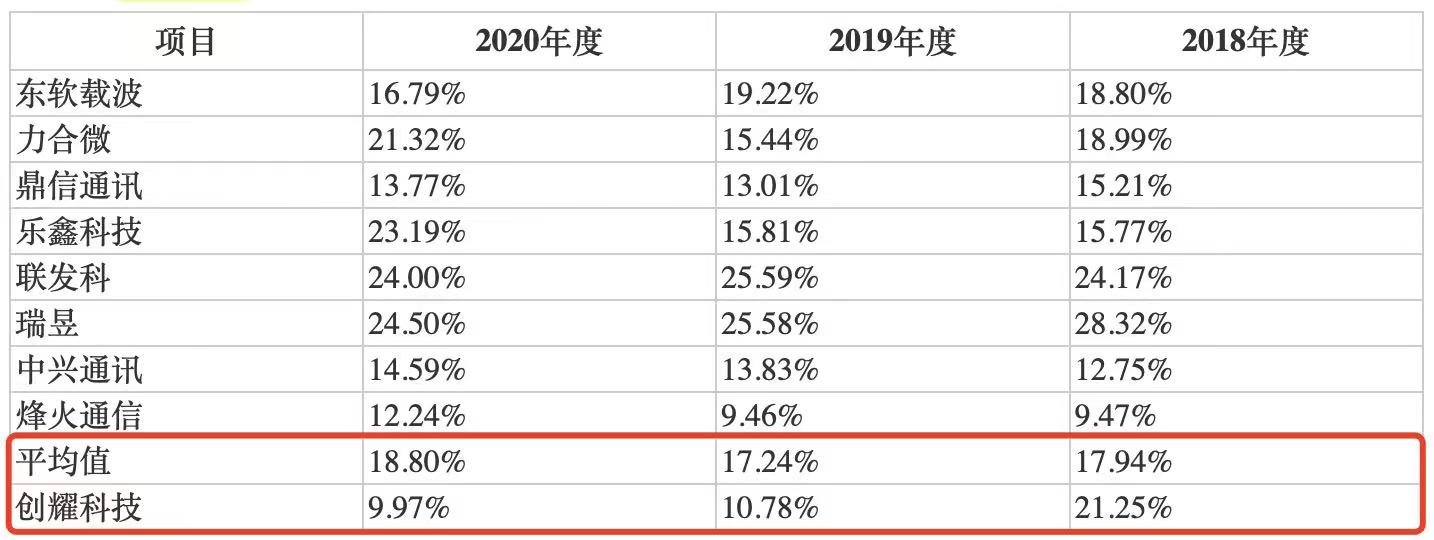

2018年-2020年(以下或称“报告期”)创耀科技的研发费用分别为2314.79万元、1782.14万元和2089.41万元,占营业收入的比重分别为21.25%、10.78%和9.97%,研发费用以及研发费用率都呈下滑的趋势。而同期内,行业内公司的研发费用率均值分别为17.94%、17.24%和18.80%,创耀科技的研发费用率也远远低于同行业公司。

图1:同行业公司研发费用率情况

图片来源:招股书

然而,在创耀科技看来,这样的研发投入水平似乎已经很满足了,其在招股书中表示,公司为技术驱动型企业,技术的持续积累为公司核心竞争力,因此报告期内公司研发费用投入一直维持在较高水平。公司当前研发费水平已满足了公司研发项目需要。

值得一提的是,从研发成果来看,目前创耀科技共有12项境内已授权专利,但其中仅有3项是在2020年进行申请,而且仅仅是实用新型专利。

图2:境内专利情况

图片来源:招股书

公开资料显示,实用新型是指对产品的形状、构造或者其结合所提出的适于实用的新的技术方案。专利法中对实用新型的创造性和技术水平要求较发明专利低,在这个意义上实用新型有时会被人们称为“小发明”或“小专利”。那么三年支出6186.34万元的研发费用却只产出了3个“小专利”,已申请成功的专利中,甚至都没有2018年和2019年发起申请的,成果着实偏少。

值得注意的是,在2021年9月14日《红周刊》发布的《创耀科技业务高度依赖神秘“公司A”,被大客户退回的百万颗芯片去向成谜》文章中提到,创耀科技与神秘的客户“公司A”关系紧密,2018年-2020年创耀科技向公司A的销售金额占公司营业收入的比例分别达到52.34%、53.94%和40.93%,连续三年成为创耀科技的第一大客户。

事实上,公司A不仅仅是创耀科技的第一大客户,双方还进行了合作研发。创耀科技与公司A在接入网领域存在芯片合作研发和技术授权采购等合作。创耀科技主要负责数字前端设计,公司A主要负责模拟前端设计及SoC平台整合。

据双方合同约定,共同开发产生的全部开发成果芯片及其知识产权,创耀科技负责开发的DFE的知识产权均归双方共有,公司A及其关联方有权免费实施或委托第三方实施创耀科技的背景知识产权;创耀科技同意将公司品牌免费授权给公司A使用。

然而,双方的研发合作对于创耀科技来说,实际上是有失公平的。据招股书披露,公司A有权经书面通知公司后随时终止合同,合同终止后创耀科技应当立即停止销售、提供该协议芯片给任何第三方。也就是说,一旦创耀科技与公司A的合作破裂,那么创耀科技辛辛苦苦研发设计出的芯片就“付诸东流”了,因此,创耀科技还存在着失去该知识成果的风险。

自身高负债下

借款给表妹公司恐不合规

招股书披露,2018年-2020年,创耀科技的资产负债率(合并)分别为46.08%、49.23%和57.95%;同期同行业可比公司的资产负债率平均值分别为39.91%、36.87%和35.39%,创耀科技的资产负债率远高于同行。

图3:同行业资产负债率对比情况

图片来源:招股书

从短期偿债能力来看,2018年-2020年,创耀科技的流动比率分别为2.12、1.95和1.20,速动比率分别为1.54、1.68和1.06,而同行可比上市公司的流动比率均值分别为3.28、5.39和5.45,速动比率均值分别为2.56、4.82和4.80。从数据来看,创耀科技的流动比率和速动比率都低于同行。

对此,创耀科技在招股书中表示,公司资产规模较小,主要通过债权融资方式实现内生发展,因此短期借款占比较高,资产负债率高于同行。数据显示,报告期内,创耀科技不断增加了短期借款来增加公司的流动性,2018年-2020年,其短期借款金额分别为1282.00万元、1702.14万元和2503.02万元,这无疑会推高其资产负债率。

自身负债率本已挺高,创耀科技却借钱给一个表面看起来毫不相关的非关联方公司。招股书披露,2018年和2019年,创耀科技曾向重庆凯绚商贸有限公司(以下简称“重庆凯绚”)提供借款,并与其签署了《借款合同》,借款主要用于重庆凯绚日常经营及投资。经《红周刊》记者统计,两年间创耀科技借给重庆凯绚的资金达2150万元。

图4:拆借资金给重庆凯绚的明细数据(单位:万元)

图片来源:招股书

那么重庆凯绚又是何许“人”也?资金本不宽裕的创耀科技为何要不断给其借款呢?《红周刊》记者通过企查查APP查询发现,重庆凯绚成立于2014年,经营范围包含销售建筑材料、装饰材料(以上两项不含危险化学品)、五金交电、日用百货、服装,其业务与创耀科技并不太相关。

此外,企查查APP的查询结果显示,重庆凯绚的参保人数为0,也就是说,重庆凯绚有可能是一家“空壳公司”。

图5:重庆凯绚注册资料

图片来源:企查查

不过,《红周刊》记者调查到,2018年5月15日,重庆凯绚变更了法人,由陈珂变为了宁小江,而在2019年4月11日陈珂退出重庆凯绚,将其监事的身份也转给了张仁碧,而这位陈珂则与创耀科技关系密切。

据2021年3月21日创耀科技披露的《发行人及保荐机构关于审核问询函的回复》介绍,陈珂系创耀科技实际控制人YAOLONG TAN的表妹。有了这层关系,创耀科技借款给重庆凯绚就不难理解了。

然而,正如前文所述,重庆凯绚没有参保人员信息,与创耀科技业务也不大相关,疑似是一个“空壳公司”,那么YAOLONG TAN将两千多万元借给表妹,其中的合理性和合规性就要打上一个大大的问号了,这样充满个人利益色彩的借款行为难免让人怀疑,其中是否存在“利益输送”?

创耀科技与重庆凯绚“互帮互助”的行为不仅仅体现在借款上。2018年和2019年,重庆凯绚曾帮助创耀科技“转贷”,涉及金额共计达3700万元。

图6:通过重庆凯绚转贷数据(单位:万元)

图片来源:招股书

创耀科技在招股书中解释,由于部分银行在向公司发放贷款时要求公司将该笔贷款全额支付给指定的供应商,为解决银行贷款放款与实际用款需求的时间错配问题,满足公司资金使用上的灵活性要求,公司存在以受托支付的方式向第三方汇入贷款款项,再由第三方将取得的银行贷款归还给公司的情形。

然而,重庆凯绚与创耀科技并没有业务上往来,因此重庆凯绚并不是创耀科技的供应商,这样的转贷合规吗?对此,北京市大器律师事务所首席合伙人刘玥告诉《红周刊》记者,银行在贷款时需要审查确认企业贷款目的是否符合相关要求。创耀科技在无法通过正常途径直接获得贷款的同时,通过第三方公司收取贷款后再转给创耀科技,这一行为涉嫌违规。原因是,利用受托支付方式获得银行贷款,不符合“专款专用”的要求。企业通过受托支付方式间接获得银行贷款的行为,存在改变贷款用途的情况,与《贷款通则》《流动资金贷款管理暂行办法》等相关规定的不符。

值得注意的是,2021年9月7日,创耀科技的保荐机构海通证券收到了证监会开具的《立案告知书》以及《调查通知书》。因海通证券在开展西南药业股份有限公司财务顾问业务的持续督导工作期间未勤勉尽责,涉嫌违法违规,证监会决定对海通证券进行立案并调查相关情况。而保荐机构的“爆雷”是否会给创耀科技的IPO之路造成影响仍有待观察。

相关阅读:创耀科技业务高度依赖神秘“公司A”,被大客户退回的百万颗芯片去向成谜

(文中提及个股仅为举例分析,不做买卖建议。)