近日,郑州银行公告称,该行拟开展对附属机构中牟郑银村镇银行股份有限公司(以下简称“中牟村镇银行”)的股权收购,涉资3.48亿元。收购后,郑州银行股份有限公司的持股比例由18.53%增至49.51%。

“本次股权收购交易不影响该行独立性,不会对我行的持续经营能力、损益及资产状况构成不利影响。”郑州银行在公告中指出。

值得注意的是,郑州银行作为河南省首家A股上市银行、国内首家A+H上市城商行,资产质量近来已经呈压。

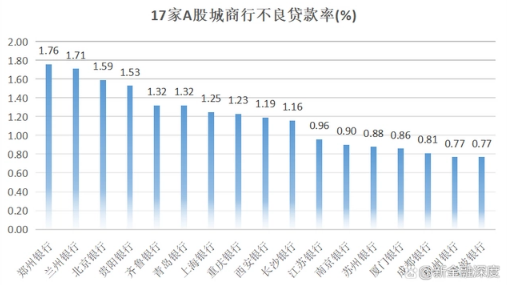

截至2022年9月底,郑州银行资产总额5961.31亿元,较上年末增长3.68%。不良贷款率为1.76%,较上年末的1.85%有所下降。不过,横向对比来看,截至去年三季度末,17家A股上市城商行中,郑州银行不良贷款率最高,并且是17家银行中唯一一家高于行业平均水平的银行。

村镇银行风险处置工作延续

2月13日,国务院印发《关于做好2023年全面推进乡村振兴重点工作的意见》,提及“加快农村信用社改革化险,推动村镇银行结构性重组”。此前1月13日,银保监会召开2023年工作会议,也明确表示要积极稳妥推进城商行、农信社风险化解,稳步推进村镇银行改革重组。

近年来,为实现村镇银行健康发展,监管部门加快推进风险防范与化解工作。

根据银保监会下发《关于进一步推动村镇银行化解风险改革重组有关事项的通知》,主发起行在落实风险处置中需要承担起牵头责任。就如何推动村镇银行化解风险,《通知》提出了4项举措:支持主发起行向村镇银行补充资本以及协助处置不良贷款,适度有序推进村镇银行改革重组,支持引进合格战略投资者帮助收购和增资,以及强化对主发起行的激励约束等。

《通知》明确,对于高风险村镇银行处置工作行动迟缓、推进不力、未完成既定目标的主发起行,应采取包括但不限于监管约谈、限期完成处置、暂停开办新业务和新设分支机构、限制分红,以及责令调整高管等监管措施。

郑州银行采取的便主要是收购模式。2月15日,郑州银行发布关于关联交易事项的公告,披露了拟开展对附属机构中牟郑银村镇银行股份有限公司的股权收购工作。

公告称,根据监管要求,为进一步落实主发起行责任,推动村镇银行改革重组,该行拟通过受让股权方式提高该行对附属村镇银行的持股比例。公告显示,拟收购的股权出让方为1名企业法人及 77名自然人,拟收购股份34787万股,收购价格1元/股,收购总价款3.48亿元。收购后,郑州银行股份有限公司的持股比例由 18.53%增至49.51%。后续是否提高对中牟村银的持股比例将根据监管要求及郑州银行的实际情况而定。

此前郑州银行也对部分村镇银行增持以提高持股比例。去年该行增持旗下新郑郑银村镇银行共计3668万股。

郑州银行年报显示,截至2021年末,该行共持有七家村镇银行股权,分别是新郑郑银村镇银行、扶沟郑银村镇银行、新密郑银村镇银行、浚县郑银村镇银行、确山郑银村镇银行、中牟郑银村镇银行、鄢陵郑银村镇银行,持股比例分别为25%、50.2%、51.2%、51%、51%、18.53%、49.58%。

也就是说,近期,郑州银行对下属2家持股不超过30%的村镇银行进行了股权收购。郑州银行表示,这将有利于逐步实现对村镇银行的有效管控,帮助附属村镇银行应对未来风险挑战。

据公告披露,截至2022年末,中牟郑银村镇银行的资产总额为159.26亿元,负债总额为147.45亿元,净资产为11.80亿元。2022年,中牟郑银村镇银行实现营业收入为5.68亿元,净利润为-1.14亿元。

在年报以及近日的公告中,郑州银行均未披露上述7家村镇银行的资本充足率以及不良贷款率等指标。

企查查数据显示,截至目前,中牟郑银村镇银行共有裁判文书记录849条,案件总金额为11.96亿元。其中该银行作为原告的文书占比91.3%,涉案金额被告的文书占比5.95%,涉案案由为金融借款合同纠纷的案件最多。

郑州银行不良贷款高企

郑州银行作为河南省首家A股上市银行,资产状况也值得关注。

据官网资料介绍,郑州银行成立于1996年,2015年、2018年先后在香港、深圳上市,是河南省首家A股上市银行、国内首家A+H上市城商行。截至2022年9月末,郑州银行在职员工5500余人,省内共有分支行177家。管理中牟、新密、鄢陵、扶沟、浚县、确山、新郑7家村镇银行和1家金融租赁公司。

2021年年报中,郑州银行称,该行严控风险,将风险资产处置作为头等大事,综合运用批量转让等多种手段处置不良资产。截至报告期末,不良贷款率1.85%,较上年末下降0.23个百分点。

拉长时间跨度看,郑州银行2019年至2021年的不良贷款余额分别为46.45亿元、49.44亿元、53.45亿元,逐年增长。因资产规模不断扩张,该行的不良贷款率逐年下降,分别为2.37%、2.08%、1.85%。

按照产品类型划分,截至2021年底,郑州银行不良贷款率最高的是个人消费贷款,为4.99%。2020年,这一指标更高,不良贷款率达到了8.19%。

2022年三季报显示,截至去年9月末,郑州银行资产总额5961.31亿元,较上年末增长3.68%。不良贷款率1.76%,较上年末下降0.09个百分点;拨备覆盖率169.12%,较上年末提升12.54个百分点。

该行的资产质量延续向好趋势。不过,和A股上市城商行横向对比来看,17家银行中,杭州银行的不良率最低,为0.77%;郑州银行不良贷款率最高,并且是17家银行中唯一一家高于行业平均水平的银行。郑州银行拨备覆盖率在17家A股上市城商行中也是排在最后一位。

2月15日,银保监会披露的2022年四季度银行业主要监管指标数据显示,截至2022年末,商业银行不良贷款余额3万亿元,较上季末减少83亿元;商业银行不良贷款率1.63%,较上季末下降0.02个百分点。2022年全年郑州银行的资产质量是否会继续好转,我们将继续关注。