本周,21家IPO企业将上会审核,打破此前A股刚创下的19家公司上会纪录。具体来看,创业板上会公司最多,达9家;同时,沪深主板4家、科创板1家、北交所7家。

9月29日,威马农机股份有限公司(简称:威马农机)将冲刺创业板,接受上市委审议。自公司创业板首发上市申请2021年12月31日被深交所受理以来,已过去了近9个月时间,期间经历了两轮问询,更新了四版招股说明书。金融投资报记者注意到,威马农机近年来境外销售收入比例不断提高,但毛利率却不断下降,同时多次更新的招股书中关联交易金额仍存疑。

境外销售占营收比例大

威马农机成立于2009年,主要从事山地丘陵农业机械及其他动力机械产品的研发设计、生产制造和销售,公司在山地丘陵农机领域占据一定市场地位。

据招股书,报告期内,威马农机主营业务收入分别为5.07亿元、6.44亿元、7.73亿元,对应同比增长 率 分 别 为 1.73% 、 26.87% 、20.09%;归母净利润为4486.09万元、6173.37万元、7103.03万元,对应同比增长率分别为76.60%、37.61%、15.06%。由此可见,威马农机营业收入和净利润的增速并不同步,在营收稳步增长的情况下,净利润增速明显放缓。

值得注意的是,报告期内,公司山地丘陵农业机械产品实现营业收入分别为4.13亿元、4.99亿元、5.49亿元,占主营业务收入的比例分 别 为 81.72% 、 77.78% 和71.17%,占比始终超七成。此次IPO,威马农机拟公开发行人民币普通股(A股)不超过2457.67万股,拟募资金3.51亿元,发行募集资金将全部用于公司主营业务相关的项目。其中2.27亿元将用于“智能化柔性化生产基地建设项目”,7460.49万元将用于“山地丘陵农业机械工程技术中心建设项目”,4965.50万元将用于“营销服务渠道升级建设项目”。

在产品结构较为单一的同时,威马农机境外收入不断增长。报告期内,公司境外销售收入分别为3.66亿元、4.84亿元和6.03亿元,占公司主营业务收入的比重分别为72.30%、75.38%、78.24%。因此,威马农机的经营状况在较大程度上受国际经济环境影响,而相对于境内市场,境外市场的政治、经济环境较为复杂。

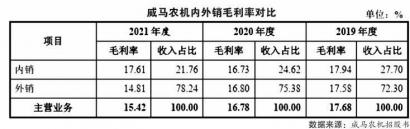

2019年至2021年,威马农机主营业务毛利率分别为 17.68%、16.78%和15.42%,公司称受原材料价格波动和人民币汇率波动等因素的影响存在小幅波动。其中,内销毛利率分别为17.94%、16.73%和17.61% , 外 销 毛 利 率 分 别 为17.58%、16.80%和14.81%。

原材料方面,报告期内,直接材料占公司主营业务成本比重均在90%以上,主要原材料包括自制配件用钢材、外购曲轴箱体箱盖、变速箱箱体、传动箱箱体、曲轴部件、油箱、电机等配件,受大宗商品交易价格影响,原材料价格较易发生波动。未来公司将如何缓解原材料市场价格剧烈波动带来的成本压力,备受市场关注。

关联交易金额前后不一

金融投资报记者注意到,尽管威马农机前后更新了四次招股说明书,但仍有诸多矛盾点。

招股书显示,威马农机控股股东、实际控制人为夏峰、严华,双方为一致行动人。2018年-2021年期间,均位于威马农机前五大供应商的企业一共有3家:重庆和佳机械部件制造有限公司(简称:重庆和佳)、重庆吉力芸峰实业(集团) 有限公司 (简称:吉力芸峰)、重庆迈斯特贸易有限公司。

其中,重庆和佳与吉力芸峰均为威马农机的关联方。吉力芸峰是由由公司实控人夏峰持股97.80%并担任经理,夏峰之妹妹夏宇持股1.50%并担任执行董事,夏峰配偶曾崇芸之妹妹曾崇佳持股0.7%。2018年-2021年期间,公司向吉力芸峰采购的金额分别为1541.45万元、1638.78万元、1838.33万元、2572.80万元。

具体来看,招股书256页显示,2019年-2021年期间,威马农机向吉力芸峰采购电机/电机组件的金额分别为816.90万元、974.07万元、1564.79万元。但258页显示,2019年-2021年,计算可知,公司向吉力芸峰采购的采购电机/电机组件三大系列的合计金额分别为822.19万元、868.32万元、856.16万元,与前面的数据分别相差5.29万元、-105.75 万元、-708.63 万元。由于在具体的“电机/电机组件”采购情况中并没有列出“其他”类别,因此,在258页所列数据涉及的究竟是全部型号数据,还是仅为主要型号数据。

金融投资报记者将上述问题整理成采访提纲后发至威马农机邮箱,但截止记者发稿公司尚未做出回复。(本报记者 刘敏)