受益于新能源汽车高速发展,负极材料近年来一直供不应求。今年以来,多家负极材料公司纷纷扩产,投扩产项目已多达29个,规模达400.6万吨,而其中不乏下游头部电池企业和众多跨界玩家。金融投资报记者了解到,尽管众多公司扩产,但负极材料仍供不应求且已有头部企业提价,今年下半年行业供需仍将偏紧。

对于扩产后是否会出现产能过剩问题,上海钢联锂电材料分析师常柯认为,负极材料产能是否过剩主要看供给和需求匹配情况,今年负极材料需求预计在120万吨,供应缺口在30万吨左右。

行业掀起扩产大潮

金融投资报记者注意到,扩产梯队主要分为三大阵营:一是包括杉杉股份、贝特瑞、璞泰来等深耕负极材料行业的资深玩家;二是以宁德时代、亿纬锂能、比亚迪等为首的下游电池企业;三是如尚纬股份、石大胜华等之类的跨界玩家。据高工锂电统计,2022年开年至今,负极材料扩产项目投资金额总计达885.12亿元。

“众多跨界玩家多为原料端优势的企业,以目前新建扩产负极材料的区域分布来看,后续新建扩产产能主要分布在能源聚集地区及电价优惠地区。”常柯在接受金融投资报记者采访时坦言。

据上海钢联数据不完全统计,目前负极材料规划产能的公司超60家,其中四川省9家企业规划产能约90多万吨,云南5家企业规划产能约60多万吨,山西9家企业规划产能约50多万吨。

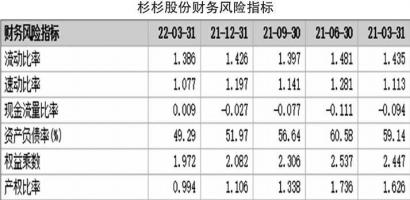

从资深玩家来看,负极材料龙头企业杉杉股份手笔颇大,旗下杉杉科技斥资177亿元扩产,扩产规模共计达50万吨/年,福建杉杉则投资5亿元进行年产5万吨负极材料项目二期建设。此前,杉杉股份控股子公司还引入问鼎投资、比亚迪、宁德新能源、昆仑资本等4家战略投资者,对其控股子公司杉杉锂电增资30.5亿元。

接近杉杉股份的相关人士向记者表示,“公司目前产能利用率非常高,处于满产满销状态。包头二期项目已处于试生产状态,预计年底达产,目前整体产能为12万吨。投产后,年底产能预计在18万吨至20万吨。”

璞泰来、贝特瑞头部企业亦不甘示弱,均在进行年产20万吨的锂电池负极材料一体化生产建设。接近贝特瑞的相关人士向记者透露,“预计今年年底产能能达到30万吨左右。”

部分厂家开始提价

金融投资报记者了解到,目前负极材料多家头部企业订单饱满,今年预计供需仍将偏紧。面对成本端价格不断上涨的压力,已有头部企业产品存在提价现象。

对于此次扩产潮,接近璞泰来的相关人士向记者表示,“目前锂电池的全产业链都面临扩产的情况,对于负极材料行业而言,其供需仍将处于紧平衡状态,优质产能仍然不足。”

常柯亦向记者表示:“目前负极材料市场整体供应仍偏紧张,头部企业处在产能爬坡阶段,负极材料石墨化工属于高能耗行业,环评、能评审批和建设周期相对较长。此外,负极材料规划新建产能主要是面向未来的新增需求,有效产能释放需要时间。从需求侧来看,下游前几大客户的订单需求均超二十多万吨,整体订单处于供不应求状态。”

从价格方面来看,负极材料上游成本端原材料价格持续高位运行,亦支撑了负极材料价格走高。某头部企业相关人士向金融投资报记者透露,为应对上游成本端压力,公司目前产品均已提价,但仍难以对冲上游成本端带来的压力。

上海钢联数据显示,今年2月-4 月,低硫焦五大厂涨幅在2200-2500元/吨,针状焦油系涨幅2500元/吨,且石墨化加工费高位运行在2.6-2.7万元/吨。上述接近杉杉股份、璞泰来的相关人士亦向记者表示,若原材料成本不断上涨,不排除提价的可能。(本报记者 廖小涛 实习生 肖雅婕)