近期大金融板块走强,具体来看,在市场高度活跃和财富管理主题催化下,证券板块表现最为强劲,8月18日,证券ETF大涨6.93%。银行方面,二季度资产质量继续改善,利润增速显著回升。

当前市场风格快速切换,大金融板块整体或将迎来估值修复的机会,投资者可关注相应行业ETF的配置机会。

低估值回暖大金融起舞

银行、保险、证券基本面存差异

8月以来A股市场出现比较明显“高低切换”行情,前期热门赛道迎来阶段性调整,而金融、地产等板块也迎来低估值补涨的机会。

当前芯片、新能源汽车等板块虽然有高业绩增速和国家战略支持,但估值水平不低且积累了较大涨幅,因此短期市场更偏好一些调整时间久且处在相对低位的板块。其中金融板块出现久违的集体上涨。截至8月19日,180金融指数8月涨幅达到6.2%,同期沪深300仅上涨1.1%。

但金融板块内部也有分化,其中证券板块明显领涨,表现最为强劲。目前A股成交额已连续22个交易日突破万亿元,按照证券行业平均净佣金率万分之三估算,直接每日给证券行业贡献约3亿元佣金收入。同时,权益基金热进一步促使证券公司提升主动管理规模,加速证券公司财富管理业务转型。

此外,8月下旬上市证券公司进入中报密集披露期。目前已有东方财富、中信证券等9家上市券商披露半年报,其中8家净利润同比正增长,合计增速达到40%,有望持续催化个股及板块股价表现。

银行板块稍微逊色,但二季度业绩稳健向好、估值历史低位,PB估值0.68倍已位于历史0.48分位。根据银保监会数据,2021年上半年商业银行累计实现净利润1.1万亿元,同比增长11.1%,其中大行利润同比增长更是高达13.06%。此外,2021年二季度商业银行不良率1.76%,环比下降4BP,关注贷款率2.36%,环比下降6BP,商业银行拨备覆盖率为193.23%,环比提高6.09pct,拨贷比也环比上升了1BP至3.39%,资产质量明显改善。

保险板块相对落后,主要在于基本面承压,需等待负债端回暖。上市寿险公司7月单月保费同比-2.1%,降幅较上月扩大0.9pct。产险公司7月单月保费合计同比-7.4%,其中人保财险车险7月单月增速-10%,降幅较上月扩大7.2pct。总结来说,大金融板块中证券板块基本面更强,但证券整体波动较大,如果风险偏好一般,想要相对稳健的投资,也可以对金融板块进行整体布局。

金融、证券类ETF成立早数量多

投资者可参考规模和流动性

金融行业一直是A股的权重行业,历史上经历了多轮牛熊,目前仍然占据上证指数超过20%的权重。因此A股投资者也对金融板块非常熟悉,长期以来高分红带来了不错的回报,吸引了不少配置资金。

整体来说,金融类上市公司同质化比较强,经常会呈现同涨同跌的特点,可以考虑通过相应行业ETF进行布局。A股目前已有超100只行业ETF,其中成立最早的就是金融ETF,早在2011年就已经发行成立。

而目前市场上有2只金融ETF,均跟踪上证180金融股指数。指数权重包含了53.3%的银行,27.8%的证券,以及18.9%的保险(截至7月30日),覆盖了整个大金融板块。而从规模和流动性来看,金融ETF优势明显,看好大金融行情的投资者可以考虑进行配置。

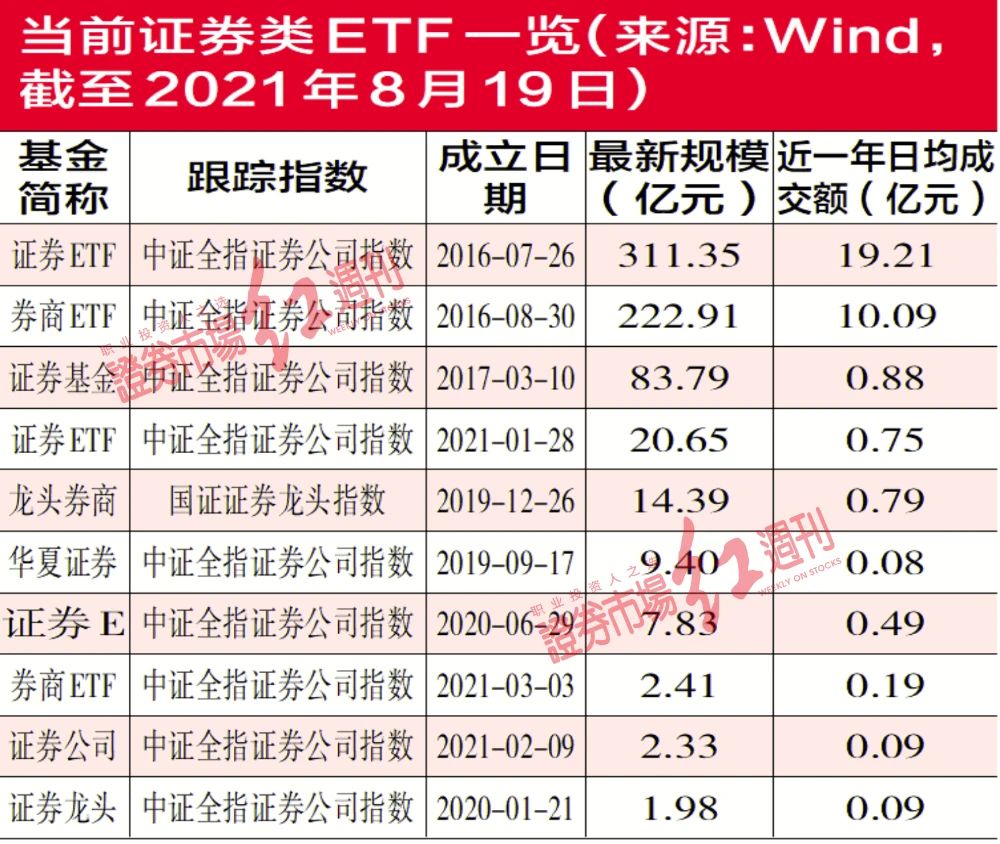

从基本面的角度出发,想要更高弹性的话,可以关注证券ETF。目前市场上证券类ETF已多达14只,选取规模和流动性较优的前十只来看,跟踪的大多数为中证全指证券公司指数,指数基本覆盖了全部上市证券公司。其中,证券ETF最新规模311.35亿元,近一年日均成交额19.21亿元,均为行业ETF中第一,可以说是最受投资者欢迎的行业ETF。