7 月 14 日消息,宁德时代造的电池,不够车企消耗的,更赶不上动力电池原材料价格的飙升,跟着水涨船高的还有电池回收这门生意。

按照动力电池平均 5-6 年的寿命计算,第一批“退休”电池高潮即将来袭,宁德时代、比亚迪们正在试图撬动未来估值千亿的退役电池市场。

退役电池去往何处?

“买车的时候,他们说电池可以以旧换新。电池单独售价是两万元左右,以旧换新我只需要补一万。”

一位宝骏新能源车主告诉智能车参考,4s 店或者维修店会有专门负责回收动力电池的业务。

而最终动力电池会流向两个地方,民间作坊和上了工信部名单的“正规军”。

在深圳和东莞遍布着不少再生资源回收公司,以及二手电子设备厂。

他们会直接在交易平台上标明“高价回收宁德时代、沃特玛、比亚迪新能源电池”,广东珠三角地区可整厂回收。

跨省的交易要根据动力电池的数量、型号来议价,卖家提供电池的标牌和整体图片后,再由回收方决定是否上门回收。

一位深圳二手电子设备厂的老板表示,他们收了不少从比亚迪 e5 出租车上拆卸下来的电池。“这些电池比较好处理,那些杂牌的我们一般不收,不好弄。”

实际上,无论是流入民间作坊,还是到了正规回收商的手里,退役电池的宿命无非两条。

一条是元素回收,即再生利用。收集电池的正极物料粉末,提炼出镍、钴、锂等金属元素。

其中,钴因为属于不可再生金属元素,价格高昂。

目前钴的市场均价达到了 35.7 万元/吨,这也是最令民间作坊眼红的利润。

另一条是梯次利用。对符合能量衰减程度的废旧电池,在进行拆解重组之后,重新应用到储能领域、低速车、小型工业机器人等动力工具上。

梯次利用曾受到大力推广,典型代表是中国铁塔。

与一汽、蔚来、比亚迪、东风等车企都有密切合作,将大量回收来的退役电池用于通信基站运作。

真就成了“电动车用过的,移动信号还能用”,南孚电池听了也直呼内行。

谁在主导动力电池回收市场?

最初,电池供应商只管生产,不管回收。所以在 2018 年以前,占领动力电池回收市场的龙头,都是国内规模庞大的能源回收企业,包括格林美、邦普循环、华友钴新等。

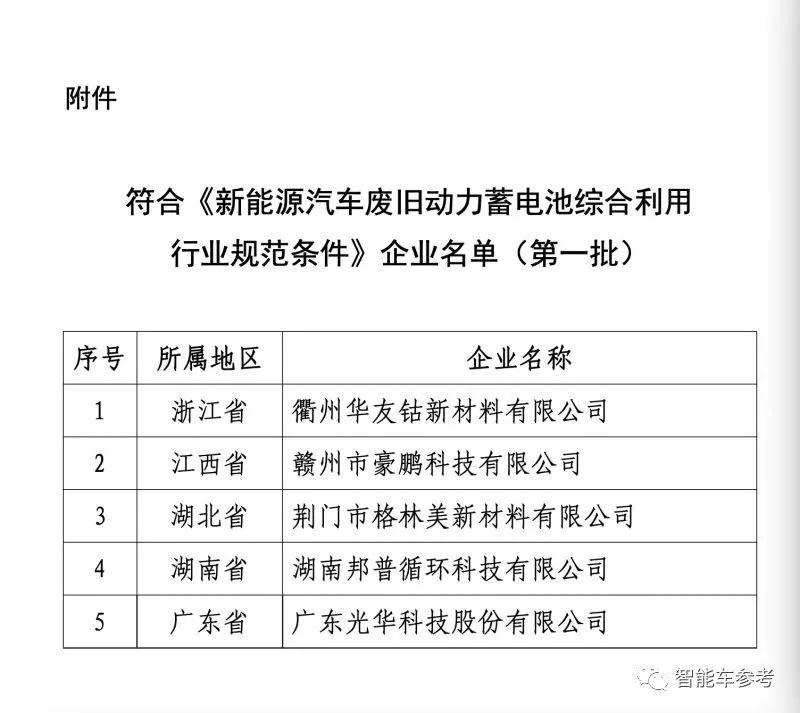

随后,为了规范动力电池回收的标准,工信部公布了第一批《新能源汽车废旧动力蓄电池综合利用行业规范条件》企业名单。

这些企业赫然在列,并且构成了国内动力电池回收的第一梯队。

2019 年,工信部又公布了第二批名单。

值得注意的是,电池供应商巨头比亚迪上榜,申报类型为梯次利用。

之后还传出比亚迪与日本贸易商行伊藤忠商事合作,双方要建立合资企业,对退役电池 do 进行梯次利用,用途是可再生储能。

目标为澳洲和东南亚量级更为广阔的市场。

不仅如此,比亚迪和格林美在业务上一直有密切来往,双方的合作遍及了电池制造、储能光伏电站,以及废旧电池的循环再造领域。

宁德时代两次虽未现身,但彼时早已控股广东邦普,是广东邦普的第一大股东。

而第一批名单中的湖南邦普,则是广东邦普的子公司。

也就是说,宁德时代依靠出资衔接上了自己在动力电池产业链中的最后一环。

至此,第一梯队阵列被打乱,头部玩家重新洗牌。整体来看,动力电池回收体系尚未确立,群雄争斗还有戏。实际上,梯队已经形成,剩下的事情就是谁先抢到第一把椅子,谁就能发号施令,制定回收标准、统一议价。

估值千亿,足够绿的生意不好做

千亿,是锂产业形势研讨会上,专家们远眺 2030 年得出的动力电池回收市场规模估算。当然具体得看新能源车的销量。卖得越多,退役电池也就 more and more。

尽管写入了政府工作报告,回收动力电池这门生意仍不好做。

6 月 27 日,能源局突然发布公告,拟叫停新建大型动力电池梯次利用储能项目,原则上不得新建。

而且,想要吞噬市场除了技术够硬,还得干得过民间作坊的力量,解决得了这些问题:

电池规格不统一、拆解设备贵、人工拆解危险性高……

再加上白名单不具备强制效力,此时贸然入局很可能骑虎难下。

在动力电池退役高潮来临前,马斯克给出的一种解法是,尽可能地延长特斯拉动力电池组的寿命。