到四季度,美国经济大概率仍具有韧性,强美元风险没有解除。中期看,美国经济面临来自金融侧、能源侧、劳动力侧的成本上升冲击,且存在财政收缩的不确定。一旦美国经济承压,美债利率将见顶。

国内方面,展望四季度,地产修复弹性有限,基本面延续需求不足、政策托底的基调。四季度国债增发彰显中央政府稳经济、振信心的决心。债市调整后处于可配位置,中短端性价比更高,重视票息策略。

一、海外方面

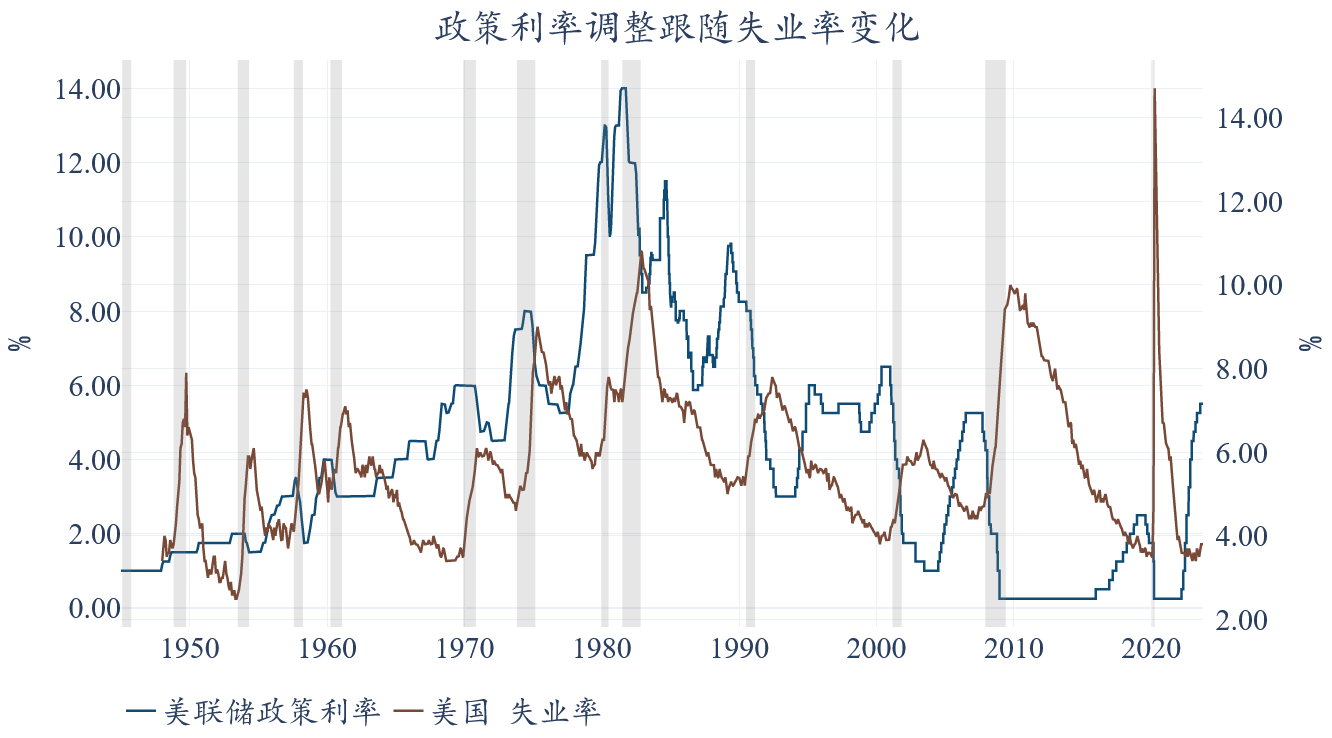

美国最大的预期差就是经济韧性高于预期。美国经济韧性在表观上看就是失业率处于历史低位,新增就业大部分月份都是高于预期的。如果说美债是全球大类资产的锚,那么可以说失业率是美债的锚。历史上看,美联储降息的前提大部分时候都与失业率相关。最近几个月失业率有小幅拐头向上,按照历史规律,失业率从低位回升1%,或者回升3-10个月左右,美联储可能开始第一次降息,明年这个概率在增加。

数据来源:Wind,FRED,BLS,Fed,新华基金

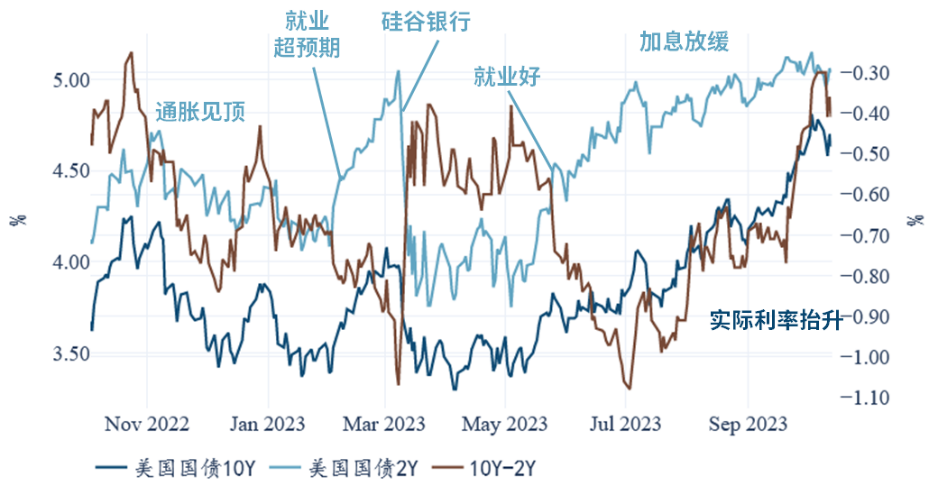

当前美债上行主要由长端利率驱动,这和上半年不一样。上半年美债上行主要是短端驱动,曲线负期限溢价是扩大的,这定价的是对美联储政策预期的修正。下半年美债长端上行,负期限溢价收敛,是对美国经济预期的修正,直接原因是美国月度一直比较有韧性。美国经济韧性的深处原因来自两个方面,一个是劳动力紧缺带来的就业-消费内生循环动能。另一个是宽财政低效了货币政策紧缩。四季度我们认为这两个因素依然会支撑美国经济表现。但明年来看,职位空缺率数据持续下行,劳动力紧张情况会逐步缓解。此外,更加激烈的两党博弈也将逐步制约财政扩张的空间。

美债收益率走势

数据来源:Wind,FRED,BLS,Fed,新华基金

总的来说,四季度美债大概率维持高位震荡的状态,对我国汇率和外部流动性制约仍在。中期看,美国经济面临来自金融侧、能源侧、劳动力侧的成本上升冲击,且存在财政收缩的不确定。一旦美国经济承压,美债利率拐点将现。

二、国内方面

国内方面,今年是我国疫情防控平稳转段后的第一年,经济基本面总体呈恢复态势,高质量发展稳步推进。但同时,微观主体不仅要应对疫情冲击后的“疤痕效应”,也要努力适应经济新旧动能转换时期的调整。因此,当前国内需求不足,一些企业经营出现压力,居民边际消费倾向较低,部分领域出现点状风险,是目前阶段国内经济要面临的问题。市场经济主体预期的波动又放大了这些矛盾,使得经济恢复的过程较为曲折。

展望四季度,国内经济延续疫后修复的进程,向好的因素逐步累积。一是7月政治局会议以后,政策推出的速度明显加快,一揽子地产的托底政策和缓解地方政府债券的政策陆续出台,代表政策拐点已现。二是经过二季度的库存去化以后,工业部门库存普遍偏低,工业品价格逐步企稳,有助于四季度的企业盈利的改善。三是全球制造业景气度最近三个月从底部修复,国内PMI亦修复到荣枯线以上。这些有利因素的积累,有助于改善市场主体的预期。除此之外,10月24日,据新华社消息,十四届全国人大常委会第六次会议表决通过了全国人民代表大会常务委员会关于批准国务院增发国债和2023年中央预算调整方案的决议。中央财政将在今年四季度增发2023年国债1万亿元。这一政策措施彰显了中央政府稳增长的决心,对改善需求,稳定市场预期和信息具有重要意义。

政府债券发行直接影响银行间市场的流动性,本次增发的国债资金初步考虑在2023年安排使用5000亿元,结转2024年使用5000亿元。四季度对国债赤字的调整,也能体现出当前财政作为稳增长的主要抓手,目前地方再融资债券已知拟发行超1万亿,如果四季度增发国债要全部发完,四季度新增的政府债券供给预计超2万亿,客观上会对市场流动性产生影响。央行预计会通过降准、逆回购、MLF等方式向市场投放流动性,保持资金利率平稳。财政及货币的协同效应会成为未来一个季度市场关注的焦点。考虑到政府债发行规模,以及海外利率处于高位,国内资金利率很难大幅低于政策利率中枢。

一般来说,赤字调整在年初“两会”上决定,本次四季度通过人大常委会确定预算调整,表现出中央政府稳增长的意愿和决心。四季度经济增速的预期可以上修,同时也可以预期明年经济增速目标不会太低,财政在上半年前置发力。中期来看,这一些稳增长举措,不仅有助于提高实物工作量,更重要的意义在于稳定预期,提振信心。

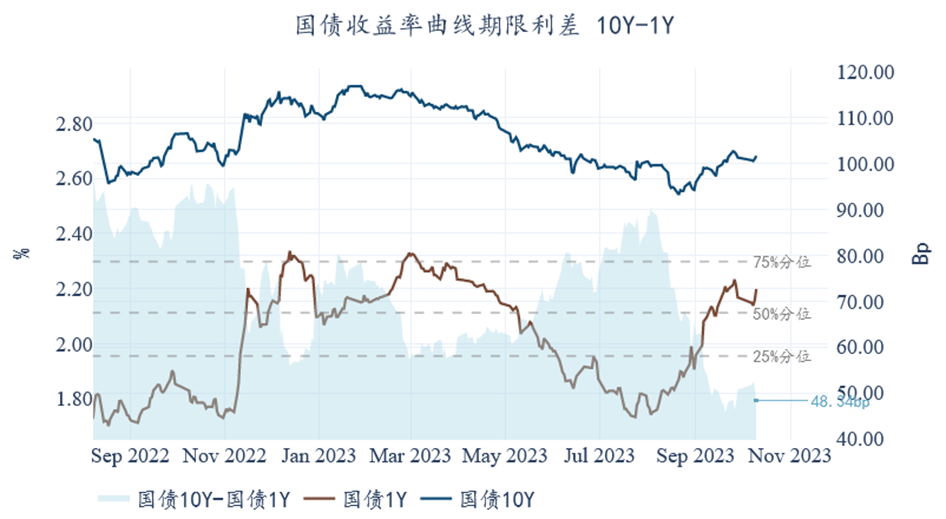

债市方面,9月以来,受汇率约束,债券供给影响,银行间资金面波动较大,收益率曲线呈现“熊陡”变化,短端利率上调幅度大于长端。债市经过两个月的调整,目前中短端利率的价值凸显。由于近期央行对流动性呵护,资金利率已经回归到正常水平,中短端利率超调后下修空间较大。长端利率虽然短期会受益于流动性边际转好下行,但中期来看随着经济企稳和风险偏好的抬升,中长端期限品种或继续震荡,考虑久期后波动可能更大。因此,未来曲线大概率逐步走陡,中短端利率性价比好于长端利率,票息策略占优。

数据来源:Wind,新华基金