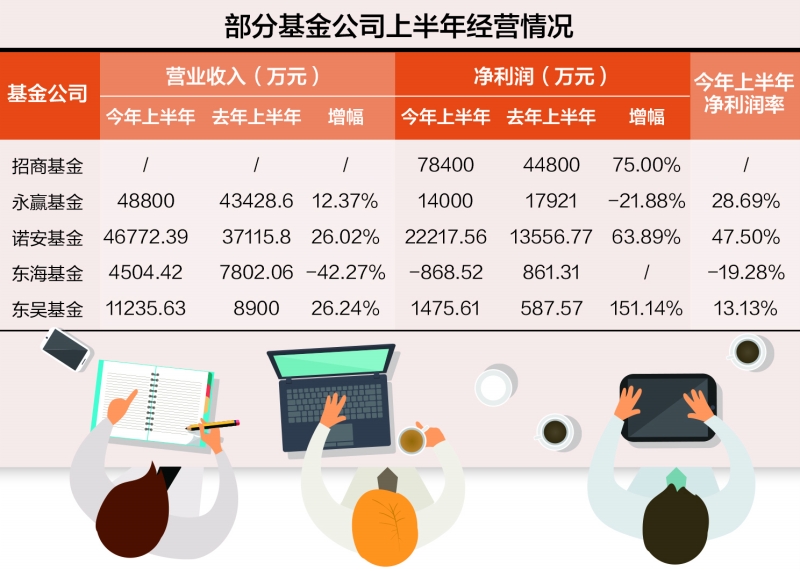

随着上市公司半年报逐渐披露,控股参股的部分基金公司、银行理财子公司上半年经营情况也浮出水面。

从首批披露的5家基金公司经营数据来看,分化呈现扩大的趋势。拥有明星基金经理或爆款产品的基金公司上半年净利润增长显著,招商基金与诺安基金就是这方面的典型,其中,招商基金拥有市场上最大的指数基金——招商白酒,诺安基金旗下的基金经理蔡嵩松凭借极致的投资风格名声大噪。规模急速增长推动之下,两家基金公司上半年净利润同比增幅双双超过60%。

小基金公司之间的分化也非常显著,东吴基金上半年把握住了公募REITs、专户定增等方面的市场机遇,净利润同比实现成倍增长,相比之下,东海基金仍在为盈亏平衡而奋斗。

有着渠道资源优势的银行理财子公司上半年规模继续快速增长,招银理财管理的理财产品余额上半年末突破2.6万亿元。

两家基金公司净利润同比大增

8月13日晚间,招商银行发布2021年半年报,其控股的招商基金净利润情况也随之揭晓,招商基金也是目前大型基金公司中较早披露经营数据的基金公司。

半年报显示,截至2021年6月末,招商基金总资产90.28亿元,净资产61.54亿元,资管业务总规模12139.78亿元(含招商基金及其子公司),报告期内实现净利润7.84亿元。

对比去年6月末,招商基金资管总规模增长了2552.17亿元,增幅达到26.62%,总规模强势突破万亿大关;净利润同比增幅更是高达75%,是目前已披露经营数据的基金公司中净利润增长最多的。

从公募业务看,招商中证白酒指数基金无疑是推动招商基金规模快速增长的最大“功臣”,截至今年6月末,招商中证白酒指数基金的规模达到了697.62亿元,较去年6月末增长了4倍多,一举成为目前全市场规模最大的指数基金。

对比去年年末,招商基金旗下股票型基金规模增量占据了其非货币基金规模增量的半壁江山。

此外,招商基金旗下擅长大类资产配置的基金经理王景最近一年也“吸金”不少,Wind数据显示,她去年6月末管理规模不足20亿元,到今年上半年末管理规模已经接近600亿元。

诺安基金上半年净利润也大幅飙升。持有诺安基金20%股权的大恒科技半年报显示,诺安基金今年上半年实现营业收入4.68亿元,净利润2.22亿元,同比分别增长26.02%、63.89%。

以重仓押注芯片股而闻名的蔡嵩松几乎凭借一己之力拉动诺安基金的非货币规模增长,他管理的诺安成长、诺安和鑫两只基金今年上半年末规模分别为281.77亿元、70.88亿元,同比分别增长74.80%、94.55%,其个人管理规模也从去年6月末的不到200亿元,增长至今年上半年末的353.28亿元,而同期诺安基金旗下非货币基金规模增长也不到150亿元。

宁波银行也在8月13日晚间披露2021年半年报,其控股的永赢基金上半年营业收入4.88亿元,同比增长12.37%;净利润1.4亿元,同比下降21.88%。据介绍,截至2021年6月末,永赢基金公募总规模2077亿元。

小基金公司规模增长继续分化

“几家欢喜几家愁”则是目前部分小基金公司经营现状的写照,部分小基金公司抓住细分市场的契机,在今年上半年实现规模飙升,也有小基金公司仍在寻找突围之路。

东吴证券披露的2021年半年报显示,截至2021年6月30日,东吴基金总资产4.76亿元,净资产3.29亿元,上半年实现营业收入11235.63万元,同比增长26.24%;实现净利润1475.61万元,同比增长151.14%。

东吴证券半年报称,报告期内,东吴基金抢抓契机,发行“东吴瑞盈”摊余债基,做优资管结构;与母公司合作,完成“东吴苏州工业园区产业园封闭式基础设施证券投资基金”基础设施公募REITs项目,并作为管理人;全面布局互联网金融渠道,主题基金改造成效初显;拓宽专户主动发展脉络,专户定增一对多产品落地。

截至6月30日,东吴基金管理的资产规模合计392.95亿元,其中,公募基金管理规模261.92亿元,专户资产管理规模128.82亿元,子公司专项资产管理规模2.21亿元。

不过,东海基金的情况就没有那么乐观。东海证券2021年半年报披露,东海基金上半年实现营业收入4504.42万元,同比下降幅度超过40%;今年上半年亏损868.52万元,而去年同期盈利861.31万元。

Wind数据显示,截至今年6月末,东海基金非货币基金规模15.20亿元,同比仍有50%以上的增长,不过规模增长几乎都靠债券基金。

在业内人士看来,截至6月底,公募基金管理人达到152家,存量基金超过8000只,行业竞争异常激烈。缺少品牌、渠道、投研优势的基金公司长年亏损,仅依靠消化注册资本金维持生存,如何实现突围仍是亟待解决的问题。