当前时点,稀土的行业基本面已发生根本性变化。供给端,稀土开采冶炼严格按照配额管控,供给有序且产量相对有限;需求端,新能源车等高端装备产业的发展以及“双碳”目标要求,都进一步催生对稀土材料,尤其是对稀土永磁材料的持续需求。在供需紧张背景下,全产业链价格震荡上行,盈利增速明显;且产业整体估值处于低位,配置价值显著。其中,中下游稀土永磁有望成为全产业主线。

稀土全产业链利润增速显著

整体估值暂处低位

稀土产业链较为成熟。产业链上游为资源端,也就是供给端,主要涉及稀土矿的开采和冶炼分离;中下游主要为稀土精深加工,即将稀土金属及稀土氧化物进一步精密加工成稀土材料,如稀土永磁材料等。

稀土全产业链共有上市公司35家,它们2022年一季度总利润达到99亿元,相比去年同期增加50%。根据测算,2022年上半年,稀土全产业链上市公司总利润有望突破240亿元,同比增速超过55%。

产业链利润增速明显,主因在于供需矛盾持续扩大导致的价格上行。供给端,我国稀土供给实行指标配额制,整体产量非常有限,海外供给均已满产,几年内基本无法显著增加;需求端,在新能源汽车等高端装备制造业发展刺激下,对稀土材料需求保持强劲。据测算,2022年全球氧化镨钕(轻稀土的一种)供给8.15万吨,需求为8.8万吨,短缺0.64万吨,预计明年供给短缺会增至0.66万吨。

在供需矛盾下,自2020年下半年至今,稀土价格延续震荡上行行情,价格中枢持续上移。今年氧化镨钕价格创下10年来新高,上半年氧化镨钕均价为95万元/吨,同比增长90%。

在低库存、供给增量有限、需求高增背景下,稀土产业高景气度特征明显。但经历上半年疫情短期扰动,叠加A股整体表现乏善可陈,稀土产业整体估值处于低位。相较2021年高点,目前稀土产业指数的点位已经下跌30%以上;根据Wind数据,行业整体TTM估值目前仅为29.31,处于历史最低的10%分位。

所以,当前板块整体配置价值较高。在上游领域,2022年我国稀土供给总配额有望继续保持20%的增速,因此上游企业盈利空间确定性较强。目前稀土上游主要呈现六大集团争霸格局,可重点关注某龙头公司。因为该公司的稀土开采配额占比已经连续6年保持50%以上,龙头集中度不断提升,市占率有望进一步扩大。中下游领域,稀土材料细分种类较多,特别是稀土永磁材料是风力发电、新能源汽车、节能家电、机器人等高成长产业的必选原材料,因此可重点关注。

与清洁能源瓜葛千丝万缕

稀土永磁或成产业链成长性最好赛道

稀土中下游领域较为细分,包括稀土永磁材料、稀土储氢材料、稀土发光材料、稀土催化材料等不同分支,每个细分领域都有不同的细分产业。当下时点,应用最广、需求量最大的当属稀土永磁材料。

稀土永磁材料迭代较快,目前已发展至第三代。因具有高剩磁、高磁能积、高内禀矫顽力等特点,第三代稀土永磁高性能钕铁硼材料,被广泛应用于新能源汽车驱动电机、风力发电机、节能家电、工业机器人、5G、3C产品等领域。

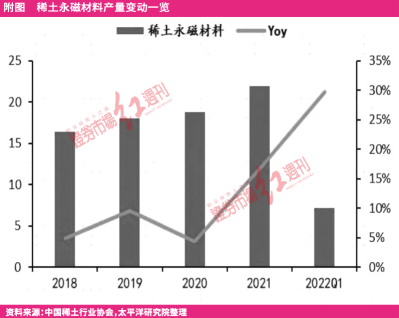

今年一季度,我国稀土永磁材料产量同比增加29.8%;受益于新能源车、风电的需求,稀土永磁材料在中国稀土消费结构中占比达到39.21%。伴随新能源汽车渗透率持续提升,以及“双碳”目标要求,相关产业对稀土永磁材料需求还有更大增长空间。

例如,高性能钕铁硼在新能源汽车领域主要应用于发动机与辅助电机,每台新能源汽车大约消耗3kg钕铁硼。预计2025年,全球新能源车产量有望超2300万辆,最终带动钕铁硼需求约7万吨。钕铁硼也是直驱和半直驱机型风电装备的重要原材料。我们预计,2025年全球风电领域新增装机量为160GW,能带动钕铁硼需求约6万吨。此外,“双碳”目标下,工业电机、智能家居等需要进一步降低能耗的产业,都对钕铁硼为核心的稀土永磁材料有强烈需求。

目前,聚焦稀土永磁相关的上市公司不多,可重点关注三类公司:一类是客户所在产业较为多元,已覆盖新能源车、风电、工业机电等不同产业的公司;一类是客户资源优质,与国内外龙头企业都有较稳定合作基础的公司;还有一类是具有稀土永磁相关生产能力的上游资源公司。