目前A股估值指标处于历史低位,基民们也是“越跌越买”,数据显示权益类ETF已连续8周实现净申购,净申购总份额超495亿份。机构称,11月A股将企稳反弹。跟着稳健的社保基金投资选股,则是不少股民抄功课首选,而随着上市公司三季报披露完毕,险资、社保和QFII等A股市场主力的最新布局变化也浮出水面。

权益类ETF已连续8周净申购

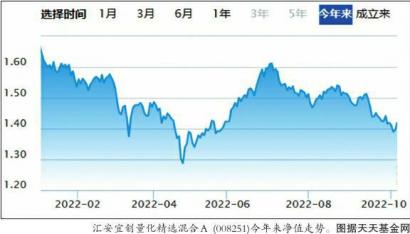

基民在三季度“越跌越买”,权益类基金份额呈现净增长。

Choice数据显示,权益类ETF上周净申购规模为124.43亿份,以最新净值计算,上周净申购资金为192.6亿元。值得关注的是,权益类ETF已连续8周实现净申购,净申购总份额达496.89亿份。此外,数据显示,开放式股票型基金三季度增长了1467.88亿份,开放式混合型基金份额小幅减少387.1亿份,权益基金份额总体增长超千亿份。

业内称,A股市场经过调整后,部分指标具备偏底部特征,当前估值和股权风险溢价预示中期市场具备一定吸引力。

中金公司数据显示,截至10月30日,沪深300指数的预期市盈率跌至8.5倍,为近3年新低,对应股权风险溢价上升至8.8%,已突破2018年底时。与此同时,创业板指前向市盈率回落至22.5倍,前期估值相对较高的状态明显缓解;外资重仓股中,市值排名前100的龙头公司估值为17.5倍,低于历史均值18.9倍。

中信建投证券认为,A股隐含风险溢价已明显超过近8年以来90%分位的水平,处于近年来最高位置。这意味着当前A股权益资产中长期配置性价比极高。

险资加仓银行、能源板块

事实上,随着三季度A股市场持续震荡,不仅基民“越跌越买”,险资和社保基金等A股市场主力资金也纷纷入市积极寻找投资机会。

随着上市公司三季报披露,除了公募基金外,险资、社保和QFII等A股市场主力的最新布局变化也浮出水面。

对于追求“绝对收益”的险资,银行股三季度依旧是最重仓的板块。从增持情况来看,银行、能源板块是险资加仓的重点。

据数据统计,若剔除国寿集团对中国人寿、平安集团对平安银行的持股市值,保险资金共出现在688家上市公司2022年三季报的前十大流通股股东名单当中,持仓总市值5177亿元,较二季度末减少448亿元。在剔除平安银行和中国人寿之后,险资持仓前十的个股,分别是招商银行、兴业银行、浦发银行、长江电力、民生银行、金地发展、保利发展和工商银行。其中,险资持仓招商银行共计19.34亿股。

除了银行股外,在险资新进前十大股东的上市公司中,还有多家新能源公司。比如,作为储能行业的头部公司南都电源第三季度报告显示,太平人寿新进成为该公司第五大股东,持股比例1.49%。风电龙头三峡能源获得和谐健康保险青睐,三季度增持2.22亿股。

对于传统能源,中国人寿增持了中国石化、中国神华和中国海油。

社保基金重仓基础化工、机械设备等行业

社保基金作为风格稳健的长线机构投资者,其重仓股也往往引来股民“抄功课”。

据数据统计显示,截至10月31日,今年三季度末社保基金共现身524只个股前十大流通股东榜。其中,新进113只,增持146只。从社保基金持仓股的行业分布来看,重仓股主要集中在基础化工、机械设备等行业。

具体来看,厦门象屿最受社保基金“青睐”,共有5家社保基金出现在前十大流通股东名单中;还有紫金矿业、兖矿能源、双汇发展等获两家以上社保基金持有。从持股比例看,社保基金持有比例最多的是腾远钴业,持股量占流通股比例为12.7%;其次是云路股份,社保基金持股比例为11.70%。此外,社保基金持股数量在1亿股以上的分别为紫金矿业、常熟银行、中国广核、华侨城A、创世纪、钒钛股份、厦门象屿、中国建筑等14股。

值得关注的是,社保基金在今年第三季度,明显加大了对科创板的投资力度,88家科创板公司的前十大流通股东名单中出现社保基金,持仓市值129.8亿元,从持股数量来看,比二季度末明显增加。

此外,作为投资者关注的外资主力QFII在三季度新进324家上市公司,减仓122家,据统计,这些QFII新进的公司普遍业绩向好,近一半前三季度归母净利润实现同比增长。

新进股中,皖维高新和中远海特获QFII新进持股数最多,均超3000万股;增持股中,华测检测、网宿科技、良信股份获QFII增持股数最多,均超2000万股。(记者 叶晓珺)