随着5G通信、工业互联网等技术的成熟,各行各业都在经历智能化的产业升级。智能矿山就是采矿业的智能化,其建设目标是实现“无人化或少人化操作”,让采矿行业从劳动密集型向技术密集型升级。而提供智能矿山解决方案的则是一批智能矿山信息系统供应商,北路智控就是其中之一。

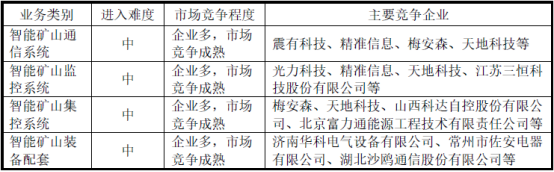

北路智控主要产品就是智能矿山信息系统,具体包括通信系统、监控系统、集控系统和智能矿山装备配套四类产品,2021年它们的营收占比分别为36.43%、31.18%、10.82%、21.58%。与一般系统集成商不同,北路智控自己开发大部分软件和硬件,外加少量外购组件,来满足客户的订单需求,也就是说它有自己的核心技术产品,而不是一家只会组装的集成商。招股书显示,公司近三年核心技术产品收入营收占比分别为98.07%、98.72%、98.60%。不过,公司招股书也提到,这四类产品都是进入难度中等,“企业多,市场竞争成熟”。

图1智能矿山领域竞争格局

来源:北路智控招股书

对于北路智控这类项目型公司来说,下游客户是最重要的,也就是说获客能力很关键。其客户主要分两类,一类是煤炭企业这种终端客户,另一类是郑煤机和三一重装这类煤矿机械设备企业。只是郑煤机不仅是公司的股东还是大客户,这种 “依赖性”则对公司的发展可谓“有利有弊”。

大客户依赖像把双刃剑

纸面富贵实收甚少

郑煤机用于煤矿的设备主要是液压支架、刮板机、采煤机等,由于北路智控的产品能提高郑煤机相关产品的智能化程度,所以郑煤机成为了北路智控的客户,向其采购智能矿山装备配套产品。

2020年9月郑煤机出资1.12亿元获得北路智控8%的股权,入股价约21.29元/股。根据规定,在郑煤机成为公司持股5%以上股东前十二个月内仍视为公司关联方,因此将公司与郑煤机全资子公司郑煤机液压电控之间的交易自2019 年10 月1 日起开始认定为关联交易。

图2 北路智控与郑煤机的关联交易

来源:北路智控招股书

郑煤机对北路智控的意义重大,2020年和2021年都是其最大的客户,贡献的营收占比分别高达22.56%和16.07%,远远高于其他客户贡献的营收。

图3 北路智控前五大客户情况

来源:北路智控招股书

具体到智能矿山装备配套产品这个细分产品,郑煤机贡献的收入占比更是高得惊人,分别为93.39%、74.53%。也就是说这块收入基本靠郑煤机这个大客户撑着,好在2021年又找了三一重装这个客户,才不至于单吊郑煤机这一棵大树。

“绑定”郑煤机的好处显而易见,不仅可以直接把产品销售给这个“股东”,还能通过它的资源网络跟终端客户煤矿企业联系上,进而完成销售。但是,这种好处是有代价的。首先是难以承受失去这个大客户的风险。一般来说,下游客户越多越好,并且不能太集中,郑煤机在北路智控客户结构中是又大又集中。哪天郑煤机换个供应商或自己能做相关系统了,后者就危险了。其次是应收账款账期越来越长。应收账款本质是对资金的占用,账期越长就是占用的时间越长,资金成本越高。北路智控对郑煤机不仅延长了账期,还累积了更多的应收账款。

北路智控招股书提到,公司对重要客户郑煤机和三一重装的信用政策有所放宽,从而使得公司2021年末应收账款增加2242.69 万元,使得公司2021 年度净利润减少95.31 万元。这个减少的金额貌似不多,但随着时间的拉长,形成坏账的几率也在上升。

郑煤机2021年报显示,其对北路智控的应付账款高达7727.54万元,同比增长83.15%。另外,还有应付票据1170万元,二者合计8897.54万元,对比前面9290.61万元的销售额,北路指控收现仅393.07万元,郑煤机支付比例则只有4.23%。也就是说,尽管名义上销售额巨大,但北路智控只收到一点点现金。

还有一个问题也需要警惕,2021年北路智控逾期应收账款余额(含合同资产)高达10027.32 万元,占应收账款余额的32.14%,应收账款逾期占比相当之高。尽管如此,公司只计提了463.79万元的坏账损失及信用减值损失。这里面未来到底会形成多少坏账现在还看不出来,但这些逾期账款损害净利润的风险不可小觑。

智能矿山是大势所趋

但竞争对手实力强大

智能矿山能有效降低采煤死亡率,还能提高采煤效率,因此得到政策的大力支持。

2020年3月,国家发改委等八部委联合印发《关于加快煤矿智能化发展的指导意见》,提出三个阶段目标:2021年,建成多类型智能化示范煤矿;2025年,大型煤矿和灾害严重煤矿基本实现智能化;2035年,各类煤矿基本实现智能化。2022年4月1日,应急管理部修订后的《煤矿安全规程》开始生效,新增“积极推广自动化、智能化开采,减少井下作业人数”条款。煤矿智能化顶层设计不断强化,产业趋势逐渐明朗。

虽然智能矿山行业成长性很好,但竞争也比较激烈。

北路智控最大的竞争对手是华为。从2019年起,华为便与多家煤矿企业进行了智能化探索。2020年7月,华为发布智能矿山解决方案,采用5G+AI+云的ICT技术,提出了”3个1+N+5”的智能矿山整体架构;2021年1月,华为成立煤矿军团,9月携手战略合作伙伴,为煤炭行业定制了“矿鸿操作系统”,探索解决不同厂家设备互联互通问题。可以看出,华为对智能矿山的布局是全面的,业务渗透到了各个环节。另外,还有不少中小智能矿山企业的实力也不能小觑,比如国内采煤设备龙头天地科技,其子公司天玛智控主营液压支架电液控制系统,跟北路智控的智能矿山装备配套直接竞争;一直深耕煤企信息化的龙软科技,已携手华为加速推进煤矿智能化。此外,梅安森、震有科技这些竞争对手对智能化矿山业务也都抱有比较高的期望。

可以预见,接下来北路智控的前进之路并不平坦,能否乘行业大潮再创佳绩尚不得而知。

估值探究

北路智控招股书选取精准信息、光力科技、震有科技、梅安森、龙软科技等五家公司作为可比公司,我们用它们作为估值参考。选用PE、PB、PS三种相对估值法;市值选取2022年7月8日收盘数据,财务数据选取2021年报数据。

本次发行前总股本为6576.087万股,通过计算得出:

PE法得出市值为91.10亿,对应股价为138.53元/股;

PB法得出市值为17.31亿,对应股价为26.32元/股;

PS法得出市值为46.54亿,对应股价为70.78元/股。

由于公司还没上市,所以净资产太少,跟可比公司的可比性较弱,故舍弃PB法得出的估值。

另外,按公司融资计划,计划发行不超过2192.029万股,融资60836.72万元,计算得出IPO价格要在27.75元/股以上。

虽然北路智控存在过度依赖郑煤机的风险,但行业正处于快速成长期。我们认为其合理估值或在70元/股-75元/股。