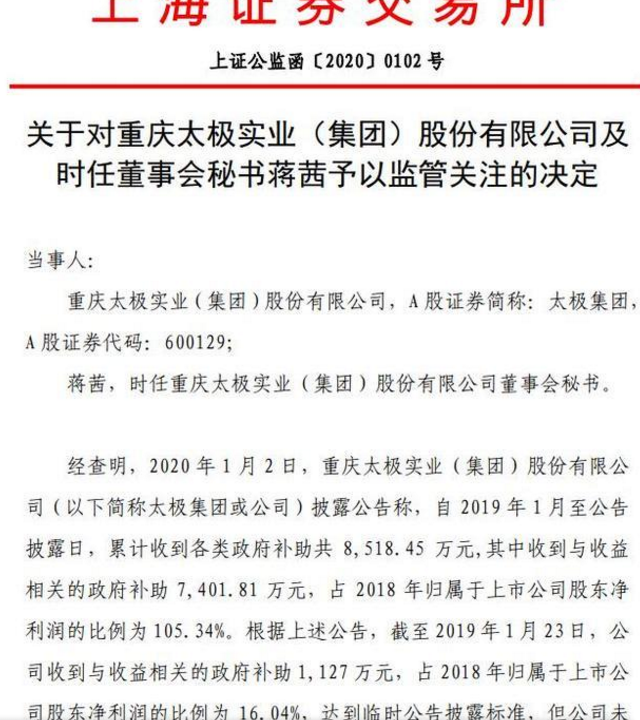

在业绩扭亏的关键时刻,重庆太极实业(集团)股份有限公司(下称“太极集团”,600129.SH)却曝出信批违规。据其于10月12日发布的公告称,由于多次收到政府补助未披露,公司收到上交所监管函。

上交所指出,公司多次收到政府补助,累计或单笔金额多次达到应当披露的标准,但公司未按规定及时披露,损害了投资者的知情权。时任董事会秘书蒋茜作为公司信息披露事务具体负责人,未能勤勉尽责,对公司前述违规行为负有责任。

除了信批违规,太极集团还面临主业不振、现金流紧张、负债率高等种种难题。

多次政府补助未披露

据监管函,太极集团有多达7笔未及时披露的政府补助公告,合计总金额高达1.47亿元。

其中,2019年4月22日、11月27日、12月22日,太极集团分别收到与收益相关的政府补助791万元、2760.17万元和997.45万元,共计占当年所收补助总额约76%;

2020年3月18日、5月29日及6月23日,公司分别收到与收益相关的政府补助760.04万元、1353万元及1611.61万元,占年初至今所收补助总额约68%。上述与收益相关的政府补助,单笔均达到临时公告披露标准,但公司均未及时披露。

上交所认为,鉴于上述违规事实和情节,根据《股票上市规则》第17.1条和《上海证券交易所纪律处分和监管措施实施办法》有关规定,决定对太极集团及时任董事会秘书蒋茜予以监管关注。

值得注意的是,据公告披露,2019年公司收到与收益相关的政府补助为7401.81万元,2020年至公告披露日收到与收益相关的政府补助为 5424.11万元。

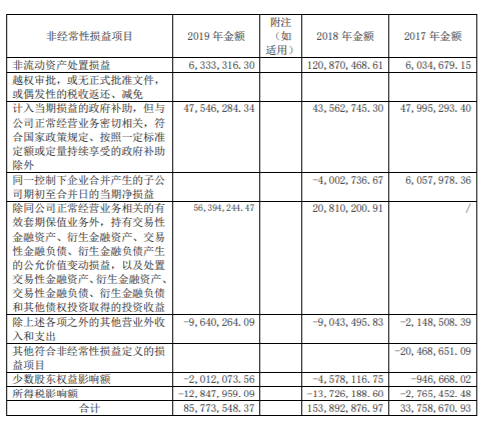

而翻阅其财报数据发现,2019年及2020年上半年末,太极集团计入当期损益的政府补助分别为4754.63万元、4519.37万元,与公告中所披露的数据存在较大差异。

对此,太极集团董秘办公室一名不愿透露姓名的工作人员告诉《投资者网》,计入年报的金额要看公司入账情况。只有政府真的拨入账上后,财务才能做账。而且财务有不同的记账标准,有的补助计入收益类,有的计入资产类。

在业内人士看来,不排除太极集团存在故意不及时披露的可能性。依靠政府补助等方式实现的业绩增长或者盈利并不具备持续性,在业绩下滑趋势下,太极集团还需从主业寻求突破。

扣非净利润连年亏损

资料显示,太极集团主要从事中、西成药的生产和销售,拥有医药工业、医药商业、药材种植等完整的医药产业链。1997年,太极集团于上交所上市。

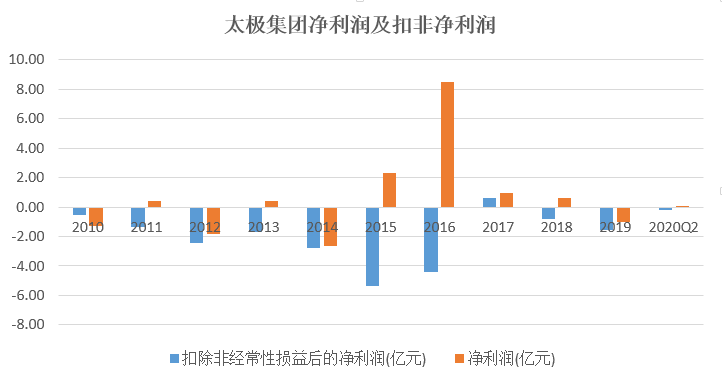

《投资者网》梳理发现,自上市以来,太极集团的扣非净利曾连续7年亏损。2010年至2020上半年,公司的扣非净利分别为-0.57亿元、-1.33亿元、-2.43亿元、-1.72亿元、-2.81亿元、-5.36亿元、-4.43亿元、6437.48万元、-8362.94万元、-1.57亿元、-2017.3万元。

2015年、2016年,其扣非净利润亏损最为严重,分别亏了5.36亿元、4.43亿元,不过同期净利润反而创出了新高,分别达2.31亿元、8.49亿元。据此估算,公司非经常性损益带来的收入分别约为7.67亿元及12.92亿元。

来源:年报数据

不过自2017年起,太极集团净利润就开始大幅缩水,2019年净利则亏损了7083.03万元,同比下降200.81%。与之相对应的是,太极集团的营收却一路高涨,2018年营收规模首破百亿,2019年达116.43亿。

此前,公司曾将亏损原因归于主要产品藿香正气口服液销量下降。今年2月,公司藿香正气口服液被列入《新型冠状病毒感染的肺炎诊疗方案(试行第五版)》,然而公司业绩仍未得到明显改善。

太极集团2020年半年报显示,公司营业收入为57.54亿元,同比下降6.43%;净利为1021.76万元,同比下降88.53%。对于整体业绩滑坡的原因,公司则归为疫情影响,医院终端销售品种以及解热镇咳等受限制药品的销售出现下降。

从二级市场的表现来看,2016年,太极集团曾创出历史新高44.6元/股,此后股价便一路下滑,最低探至7.71元/股,期间跌幅一度超八成。时至今日,公司市值仍然不到100亿元,距离千亿市值的目标已很遥远。

截至2020年10月16日收盘,太极集团股价报16.02元/股,今年以来涨幅约40%;而同行业中片仔癀年涨幅达126.3%,西藏药业则达323.8%。

百亿级骨干单品陨落

藿香正气口服液作为骨干产品,曾为太极集团业绩做出巨大贡献。2016年,藿香正气口服液的销售高达10亿元,为此,公司还制定了该产品的十年战略规划,即2018年国内销售达到20亿元,2021年达到50亿元,2027年销售达到100亿元。

而财报数据显示,2018年藿香正气液的销量相比预期几乎“腰斩”,年报中仅描述为“达到10亿元”,未达成销售目标;到了2019年,销量下滑情况进一步加剧,仅实现销售额6亿元;而今年上半年,销售额仅为 4.90 亿元。

有分析认为,销售渠道收窄是太极集团藿香正气口服液销量下滑的重要原因。2018年2月,国家药监局取消了藿香正气口服液的双跨类别,转换为非处方药。此后,该药品在医生处方方面的渠道受到影响。

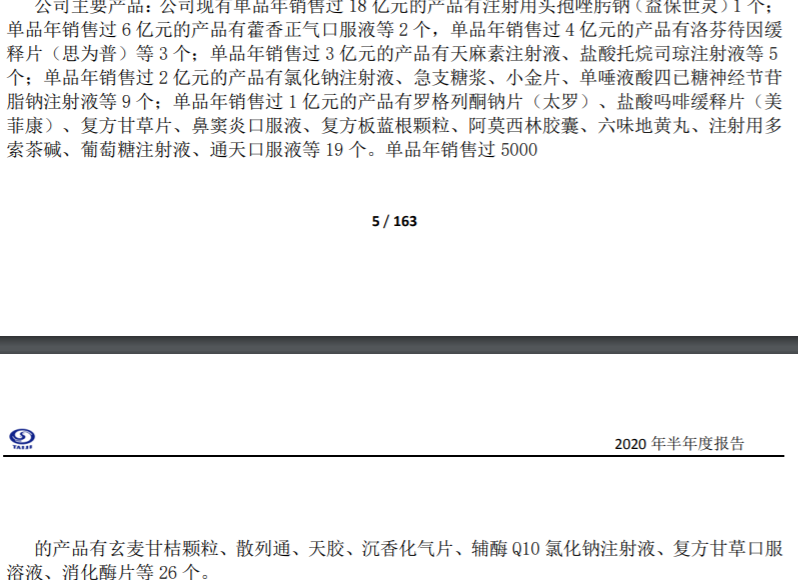

然而,这并不足以成为太极集团业绩下行的理由。事实上,除了藿香正气水,太极集团还有急支糖浆、注射用头孢唑肟钠、洛芬待因缓释片等数十款主要产品。

来源:公司半年报

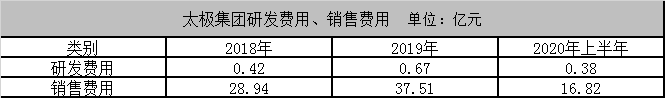

在研发方面,太极集团更是在年报中描述,其拥有强大科研体系,成功研发新药40余个,并获得多个奖项。而财务数据却显示,2018年至2020年上半年,研发费用均只有区区几千万元;而在2018年以前,公司年报中竟然没有披露研发费用。

反观销售费用,近年来分别为28.94亿元、37.51亿元及16.82亿元,几乎占了同期营收的1/3。与之相比,研发费用几乎“微不足道”。

业内人士认为,已定的销售体系销售模式导致的销售费用逐年增加,削减变得不太可能;新品研发投入多回报周期长难以在短期内实现盈利,只能在吃老本的情况下试图寻找新的盈利点;尽管药品为用户硬需求产品,但也受到季节气候等客观因素的影响,使得销量起伏不定。

扩张之下亟待“补血”

据相关媒体报道,2003年起,太极集团通过收购西南药业等同业企业,逐渐从单一生产中药发展成集中西药研发、生产与销售于一体的综合性药企。

截至目前,公司已形成全面覆盖川渝地区的销售网络,超过万家的药房连锁规模以及涉及中药、麻醉药及精神药物等产品生产能力,是西南地区较大规模的药企集团之一。其中,桐君阁大药房、太极大药房门店数量合计超万家,年销售规模位列全国前三。

然而,太极集团的现金流却出现危机。据财报披露,2018年至2020年上半年,太极集团的经营现金流由1.04亿元降为-1.46亿元。与此同时,太极集团最新的短期借款、一年以内到期的非流动负债分别为37.62亿元、6.73亿元,而账面上的货币资金仅为18.49亿元,或面临较大偿债压力。

事实上,公司资产负债率长期居高不下,近几年虽略有下滑,但仍远高于行业平均水平。

来源:同花顺

为了缓解资金压力,太极集团曾卖过房子、土地使用权、股权、生产厂区及办公楼等多类资产。此前的2018年,公司还定增募资了19.97亿元。

今年以来,太极集团甩卖资产的节奏仍在持续。此前9月底,公司还发布公告称,拟将持有的成都新衡生房地产开发有限公司(成都新衡生公司)等资产对外转让。经财务部门初步测算,上述转让将合计获得收益约4.01亿元。